俄罗斯,缘何“领跑”全球核电出口?

俄罗斯新沃罗涅日核电站

进入21世纪,国际核电市场竞争愈加激烈,已从技术的竞争延展到政治、金融、外交、产业链服务组合等全方位的竞争;目前有核电新建规划的多是发展中国家,面临发展需要电力,但资金严重短缺的问题。出口国能否提供充足、优惠的融资,甚至是投资,成为业主国选择反应堆供应商的决定性因素之一。另外,不同堆型的核电项目成本难以直接比较,而融资成本则比较直观,业主国除了比较技术和项目造价外,同时重点关注各潜在供应商之间投融资成本的对比,是否能帮助业主国筹措巨额且低成本的建设资金成为反应堆供应商的核心竞争力。

俄罗斯国家原子能集团公司(ROSATOM)自2007年成立以来,举国家之力优化提升核电出口系统竞争力,坚持以核电为龙头带动俄罗斯核工业产业链出口的海外开发战略,通过创新商业模式、提供有吸引力的融资方案,辅以强有力的政府外交助力,不断加强海外开发力度并取得优异成绩。ROSATOM最近十多年签署了40余个海外核电机组订单(其中部分订单已取消或暂停),市场占有率近70%,稳居全球第一,成为无可争议的全球核电出口“领跑者”。

ROSATOM海外核电项目融资情况

ROSATOM在手海外核电机组订单主要来自新兴核电市场,涵盖东亚和东南亚、非洲、欧洲,截至2022年8月,有17台机组正处于建造阶段。此外,还与亚美尼亚、印度、尼日利亚等国签署了核能领域相关合作协议。

ROSATOM出口核电机组主要采用“工程+融资”的模式,为争取市场,俄罗斯会根据业主需求和项目重要程度提供有差异的融资条件,融资条件很有竞争力。

白俄罗斯2台VVER-1200机组。俄白经过磋商后就2台VVER-1200机组融资在2011年达成一致,俄方将提供期限为25年、额度为100亿美元的贷款,贷款将覆盖双方合同额的90%,融资利率未知。双方2012年签署核电站总承包合同。

印度库丹库拉姆4台VVER-1200机组(3~6号)。俄印核能合作历史较长,双方商讨后俄方2012年确定为库丹库拉姆3、4号机组提供35亿美元、年利率为4%的出口信贷,2014年签署承包合同,合同金额约为54.7亿美元,项目于2016年10月正式开工。

埃及达巴4台VVER-1200机组。俄埃2017年签署价值300亿美元的核电项目建设合同。合同包含4台机组建设,以及4台机组运行寿期内的燃料供应、电厂投运前十年间的运维服务、乏燃料贮存设施的建设和乏燃料贮存容器的供应。俄提供250亿美元贷款,涵盖约85%的建设费用,其余15%将由埃及私营投资者筹集。该项目预计建设期12年,贷款的偿还期限为22年,首笔还款时间定于2029年10月15日,贷款综合年利率为3%,此贷款条件具有压倒性的竞争力。

从以上三个项目可以看出,ROSATOM为海外核电项目配套提供的融资条件很有竞争力。从另一个方面来看,ROSATOM虽有部分已签署的出口核电项目相继取消或进入停滞状态,但已开工的如孟加拉、土耳其等核电项目的资金需求量很大。考虑到目前全球面临百年未有之大变局和因俄乌冲突而加剧的西方制裁,这些巨额订单的资金需求,会对俄罗斯财政金融带来很大的挑战和压力。为降低自身的债务压力,ROSATOM也强调在未来的项目中积极采用项目融资而非公司融资的模式筹集资金。

ROSATOM投融资创新项目

为实现《ROSATOM 2030年战略》中确定的海外经营战略目标,ROSATOM转变思路,深挖国内和国际市场潜力,紧紧跟随国际工程市场发展趋势和国际核电市场需求,结合业主国的具体情况,按一国一策的战法灵活创新“债权融资+股权投资”商业模式,配套核电工程提供有吸引力的投融资方案,实现占领新兴市场、获得更多订单的目标。

1. 土耳其阿库尤核电项目

投建营模式(BOO)已被世界电力建设市场广泛接受,形成了一套行之有效的体系和操作规范,但之前未在核电出口中得到实践应用。阿库尤核电站,是ROSATOM结合国际工程实践,开创性地将BOO模式引入到新核电建设项目中,实现核电出口商业模式创新的一个实践。

土耳其和俄罗斯两国政府于2010年签署了关于阿库尤核电项目的政府间协议(IGA),由ROSATOM和土耳其能源部负责执行。协议中约定由俄方负责阿库尤核电项目的资金筹措、设计、建设、运营等一系列工作,土方则负责提供厂址证照直至电站退役,通过购电协议(PPA)保障电力消纳,协助取证等相关工作。

阿库尤核电站包含4座VVER-1200反应堆,总装机容量4800兆瓦,总投资约200亿美元,于2018年4月3日破土动工,第一座反应堆计划2023年(土耳其建国100周年)投产。

(1)投融资架构

根据两国IGA的约定,俄方负责项目的资金筹集。俄方牵头成立Akkuyu核电公司。项目的资金结构为30%权益资金和70%债务资金。整个项目的投资收益率(IRR)预期为10%左右,投资回收期约为18年。

俄罗斯提供了约40亿美元作为阿库尤项目股本金的一部分,股东方基本都是ROSATOM旗下不同性质的的子公司和其子公司的海外分公司等),其中Atomstroyexport JSC作为项目的EPC承包商小股比参与投资。

项目的债务资金大部分来源于俄罗斯以及其他设备和服务供应国的出口信用机构,提供高达供货范围85%的贷款,利率大约在7~8%。还款来源为电站运行后的电费收入,还款保障则为两国IGA约定的PPA。

为保证项目资金来源,2013年底俄总理批准一项法令,俄政府将向ROSATOM提供价值约806亿卢布(24亿美元)的资金资助,用于促进核工业的发展,其中6.8亿美元用于支持土耳其项目,该法令是由ROSATOM起草的。为补偿政府投资,ROSATOM将把33台现役核电机组的部分发电利润及部分海外收益返还给政府。

(2)购电协议(PPA)

根据土俄两国IGA,土耳其指定国有企业——土耳其电力交易公司(TETAS)与阿库尤核电公司签订长期的PPA。TETAS将购买阿库尤1、2号机组70%的发电,以及3、4号机组30%的发电,期限从每个机组进入运营期起15年,其余发电将由阿库尤核电公司自行出售给电力市场或者零售商。IGA中约定TETAS的平均购电价格为USD123.5每兆瓦时,阿库尤核电公司可以根据市场情况,在确保投资回报的基础上调整电价,但上限不能超过USD153.3每兆瓦时。PPA到期后,土耳其政府将每年获得阿库尤核电公司净收益的20%直至机组退役。

除此之外,PPA中还约定了退役和后处理两个基金,阿库尤核电公司将分别从TETAS支付的电费用中扣除USD1.5每兆瓦时作为退役基金。如果退役基金不能覆盖项目最终退役的费用,则土耳其财政部和阿库尤核电公司将提供不超过退役基金25%的费用支持。

(3)俄方一揽子服务

除核电站建设相关的服务,俄方还提供技术转让以及专家培训、项目运维、核燃料供应的一揽子服务。根据IGA约定,退役和后处理的责任主体是阿库尤核电公司,俄方是控股方,可以认为电站的退役和后处理的相关服务也将由俄方提供。

2. 芬兰Hanhikivi核电项目

芬兰Hanhikivi核电项目独创了曼卡拉模式,2007年德国知名能源集团E.ON的芬兰子公司E.ON Kärnkraft Finland牵头成立了项目公司芬诺瓦伊玛(Fennovoima),计划在芬兰建设一座新核电机组Hanhikivi。67家工业和能源公司(包括芬兰本地企业和欧盟企业)组成的联合体Voimaosakeyhtiö SF(电力公司SF)作为项目公司大股东,也是核电项目的主要用户,可以低价直接从项目购电。

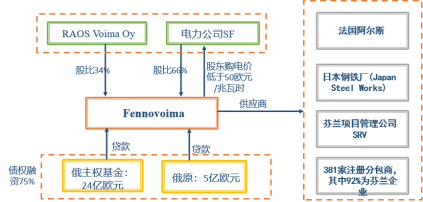

2013年底,Fennovoima和ROSATOM签署反应堆供应合同,在芬兰北部波斯尼亚湾海岸的汉希基维半岛波海约基(Pyhäjoki)附近,建造一台VVER-1200机组,装机容量1170MW,项目的总投资成本预计为70亿~75亿欧元。ROSATOM收购项目公司34%股权,成为项目新股东,通过“股权投资+债权融资”结构参与芬兰Hanhikivi核电项目。

项目公司Fennovoima的股权结构中,电力公司SF占股66%,ROSATOM股权由分公司RAOS Voima Oy持有,占股34%。Hanhikivi核电项目的建设成本预计为60亿~70亿欧元,股权投资占25%,债务融资占75%,债务融资由ROSATOM负责安排,项目投融资结构如图所示,符合芬兰政府提出芬兰企业(或在欧盟注册企业或欧洲自由贸易协会成员)股比和不低于60%的要求。

2014年2月,芬兰与俄罗斯两国政府签署政府间协议,明确俄方作为Hanhikivi核电项目供应商,俄方负责首炉燃料以及10年的燃料供应,并约定了该项目关于核责任划分的相关问题。

项目部分债务资金来自俄罗斯贷款。2015年1月,俄罗斯内阁宣布批准从其主权财富基金中拨款1500亿卢布(合24亿欧元)用于该项目,主要是作为出口信贷机构担保的贷款,俄方预计未来电站收入将是贷款的两倍多。此外,据ROSATOM2017年财报,ROSATOM协助项目公司另获得5亿欧元的贷款。

项目公司Fennovoima原计划在2022年申请机组建造许可证,并在2029年投入商业运营。2022年5月,Fennovoima宣布终止与ROSATOM的EPC合同。

3.孟加拉卢普尔项目

孟加拉卢普尔(Rooppur)核电站位于巴布纳北部卢普尔地区,装机容量为2400MWe(2台VVER-1200机组),由ROSATOM负责建造并提供出口信贷。此项目的创新之处在于通过让渡部分项目建设和供货,引入第三国政府优惠贷款解决孟加拉政府因自有资金不足导致项目无法启动的问题,实现了核电出口通用的工程+出口信贷模式的另一种创新。

2009年5月,孟加拉与俄罗斯签署核能合作备忘录建造核电站。2016年5月24日,孟加拉政府与俄罗斯政府达成协议,使用俄罗斯113.85亿美元优惠贷款,建造Rooppur核电站。Rooppur项目总金额为141.3亿美元,与ROSATOM的合同价值126.5亿美元,其中113.85亿美元(占比90%)使用俄罗斯优惠贷款,贷款由俄罗斯主权财富基金提供,覆盖80%项目成本,是孟加拉历史上最大规模的外国优惠贷款项目。贷款利率为伦敦银行间拆借利率(LIBOR)加1.75%,不超过4%,偿还期限为28年,含10年宽限期,2017年开始放款。

2017年10月印度和孟加拉两国签署协议,印度将为孟加拉17个项目提供总计45亿美元贷款,其中卢普尔核电项目占10亿美元,孟将在20年时间内以1%的年利率偿还贷款,宽限期为5年。2018年4月,俄罗斯、印度和孟加拉签署了一份有关在孟加拉国卢普尔核电厂项目建设中开展三边合作的备忘录。印度公司可参加非关键类工程建设与设备安装工作以及材料和设备供应。

卢普尔核电站2个机组分别于2017年11月和2018年7月浇筑首罐混凝土,计划于2023年和2024年投运,2022年4月7日,Rosatom发布声明称,1号机组将按计划于2023年完工。ROSATOM集团将负责项目完成后的第一年商业运营工作(包括核反应燃料成本),之后将移交孟加拉当局。

ROSATOM海外核电项目

投融资资金来源分析

稳定的资金来源,充足的资金保障是ROSATOM建立强大投融资能力的基础,其出口核电项目资金来源主要包括国家主权基金和银行贷款,此外还有ROSATOM自筹资金和第三方资金。

1. 俄罗斯主权财富基金(NWF)

ROSATOM出口的多个海外核电项目都离不开NWF的支持。例如:芬兰Hanhikivi核电项目中NWF提供了约24亿欧元的资金支持,解决了部分债务资金;匈牙利Paks核电项目中NWF提供了105亿的贷款,相当于建设资金的80%;NWF均通过贷款的形式提供资金支持,未直接参与项目投资。

2. 政策性银行贷款

除俄罗斯主权基金外,俄政府还通过指定银行贷款来推进海外核电项目的融资关闭和成功落地。俄罗斯对外经济银行(Vnesheconombank)是俄重要的政策性银行,也是俄最大信贷机构之一,其业务范畴包括为投资、出口、地区发展、创新活动等提供金融服务,以及与国际金融机构合作开展项目融资等。如,我国的田湾一期工程1、2号机组由俄罗斯财政部提供政府贷款(约占项目总投资的40%),指定俄罗斯对外经济银行为贷款银行。项目顺利建成投运,贷款已归还。

白俄罗斯奥斯特罗韦茨核电项目(Ostrovets1、2机组),俄罗斯与白俄罗斯2011年11月签署政府间协议,由俄方负责建设两台新核电机组,并且提供项目投资90%的贷款约90亿美元,由俄罗斯对外经济银行代表政府履行贷款协议。

ROSATOM出口核电采用工程+融资模式的项目融资利率一般为3%~4%(远低于俄罗斯银行贷款平均利率),多数是通过两国政府间协议约定项目的工程实施以及融资安排,指定承包商以及融资执行机构。可以看出,ROSATOM出口核电项目的投融资离不开俄政府统筹安排,这可能是俄罗斯可以在融资成本和贷款成本“倒挂”的情况下对出口核电项目给出优惠贷款条件的主要原因。

3.ROSATOM自筹资金

政府提供的资金支持占了ROSATOM海外核电项目融资的主要份额,对于采用投资或部分投资的项目,ROSATOM使用了部分自筹资金,投资资金来自于ROSATOM旗下发电公司,如土耳其项目。

4.供应链融资

ROSATOM在部分海外核电项目中还引入了第三国资金,主要由参与项目建设的供货商或分包商按合同份额提供融资。ROSATOM与通用、法马通、阿尔斯通等世界知名大型设备供应商建立了长期稳定的合作关系,如土耳其项目和芬兰项目都有其合作的供应商参与设备供货并提供相应工作范围内的融资支持。供应链融资一方面可以为项目解决一部分资金需求,减轻ROSATOM自身融资压力。另一方面与世界知名设备商合作,形成多国联队,可以减少项目推进中的阻力,还可增强业主国对电站可靠性的信任度。

启示和建议

在国际核电市场竞争越发激烈的大背景下,ROSATOM以业主国需求为导向,创造性地采用灵活的商业模式组合,将传统核电工程承包项目的业务链条向前扩展到项目的投资和并购环节,向后扩展到项目的运维和售电环节,不仅解决了业主国项目建设资金不足的问题,还在一定程度上分摊了项目建设运营的风险。ROSATOM签约的海外核电项目大多数满足了业主对于核电投融资支持的关键诉求——优惠的融资条件和参与项目投资。

结合我国核电出口投融资工作中面临的挑战,对提升我国核电出口投融资竞争力提出建议。

1. 创新投融资模式

从世界范围来看,投建营一体化模式在核电出口项目中的应用还处在起始探索阶段,一个项目一个模式,未形成一套成熟体系。我国当前出口目标国多为发展中国家,技术基础和经济基础较薄弱,但急需稳定的电力供应来保障其发展,投建营模式将很好地满足发展中国家引入核电的期望。我国过去十年采用投建营模式出口常规电站的项目很多,遍布各大洲,已形成一套适应性进口国环境和法律体系的项目库,建议我国核电出口相关机构在充分考虑目标国条件和核电项目特殊性的基础上引用借鉴,建立一套发挥我国优势,极具竞争力的核电投建营投融资方案库,满足目标国需求。

在降低贷款利率方面,可以建立银企协调和利润再分配机制,请金融机构在项目前期就介入市场开发工作,设计融资方案,发挥我国核电出口成本优势。

2. 拓展资金来源

组建行业基金。核电项目资金量大,如何找到充足且具有竞争力的资金来源是关键问题。建议可借鉴国铁集团牵头高铁产业链“走出去”的模式,由核电出口企业牵头核电产业链主要企业组建联合团队,或成立核电“走出去”行业基金,提供出口项目的资金来源。建立产业基金,从核电产业链的上下游按合同范围提供股权融资是一种既可以拓宽海外核电项目融资渠道,又可以对核电的经营管理提供增值服务的系统性解决方案。此外,与国际知名银行和项目当地银行可低成本吸收外储相比,国内银行的外汇成本偏高,为降低资金成本,可以行业的名义成立一支专注于海外核电项目投资的离岸基金,基于全球资金来设计投融资方案,拓展资金来源,降低资金成本。

发行境外债券,降低融资成本。建议核电出口企业在国际金融中心设立直接融资渠道,获得相对较低成本的融资。以某央企在境外发三年期欧元债券和美元债券来看,比国内融资成本低。

产融结合,加强与第三方合作。与世界知名设备供应商捆绑,采用在具体项目成立联合体,或基于业主本地化需求在目标国成立合资公司等方式,建立更加紧密的协作关系,共同开拓海外核电市场,各参与方按合同份额各自负责投融资金来源。